【PR】

申込方法の目次

- 企業の資金調達の方法とは

- ファクタリングとは

- 申込方法の概要

- 申込方法の具体的な手順

- 申込時に必要な書類

- 申込時の注意点

このように目次を作成することで、記事の構成を明確にし、読者が必要な情報を簡単に見つけることができます。

申込方法の目次の理由として、以下の点が挙げられます。

1. 企業の資金調達の方法とは:この項目では、企業が資金を調達する方法について説明します。

資金調達には様々な方法があり、読者が全体の概要を把握できるようにするために、最初に説明します。

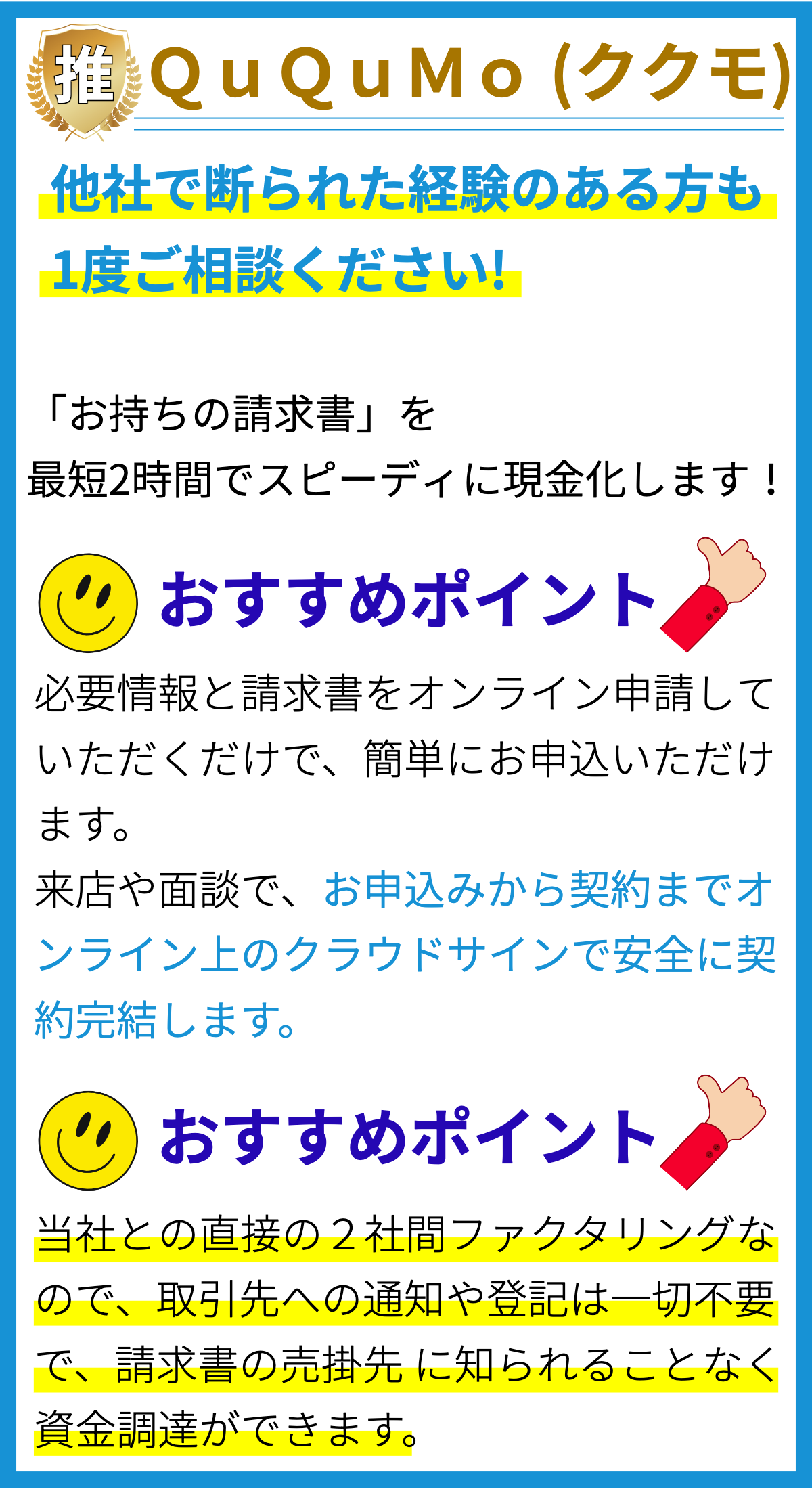

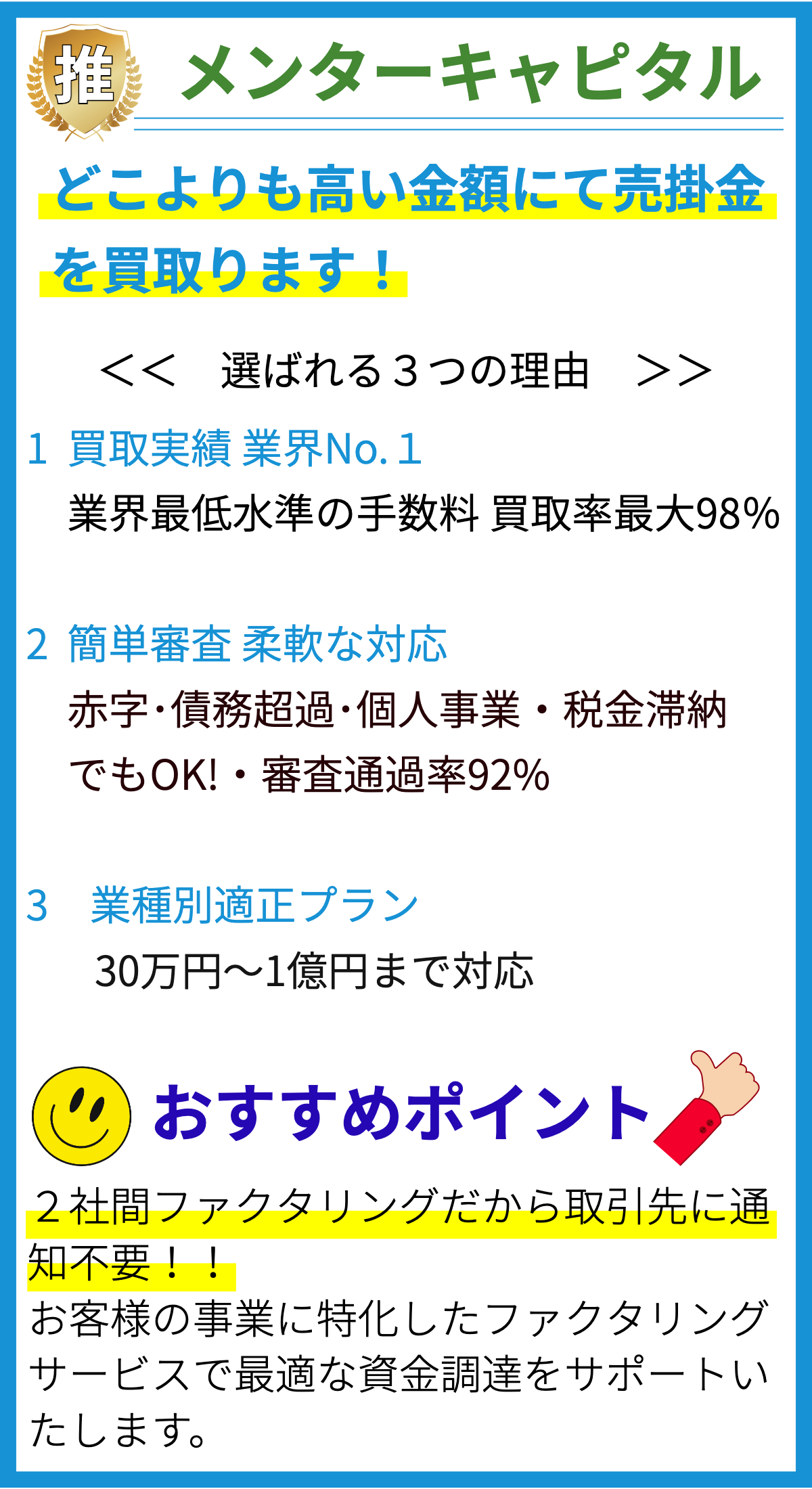

2. ファクタリングとは:この項目では、ファクタリングの概要について説明します。

ファクタリングは企業が売掛金を現金化する方法であり、申込方法の一つです。

ファクタリングについての基礎知識を提供することで、読者が理解しやすくなります。

3. 申込方法の概要:この項目では、申込方法の全体の概要について説明します。

申込方法の手順を簡潔にまとめることで、読者が全体の流れを把握できるようにします。

4. 申込方法の具体的な手順:この項目では、申込方法の具体的な手順について詳しく説明します。

申込に必要な手続きや書類など、具体的な情報を提供することで、読者が実際に申込を行う際の参考になります。

5. 申込時に必要な書類:この項目では、申込時に必要となる書類について説明します。

申込時に必要な書類は様々であり、それぞれの項目ごとに詳細に説明します。

読者が必要な書類を把握し、準備することができるようにします。

6. 申込時の注意点:この項目では、申込を行う際の注意点について説明します。

申込時に気を付けるべきポイントを挙げることで、読者が申込をスムーズに行うためのアドバイスを提供します。

以上が申込方法の記事の目次の例です。

目次を作成することで、読者が必要な情報を簡単に見つけることができ、記事の構成も明確になります。

目次の中で、どのような情報を含めるべきですか?

申込方法に関する質問ありがとうございます。

以下は、企業の資金調達方法やファクタリングの活用方法に関する記事の目次の例です。

これに含めるべき情報の一部をご紹介します。

目次

1. 企業の資金調達方法

- 自己資金の活用

- 借入金の利用

- 株式発行

- 資本提携の選択肢

2. ファクタリングの活用方法

- ファクタリングとは

- ファクタリングのメリット

- ファクタリングのデメリット

- ファクタリングの手続きの流れ

- より効果的なファクタリングの活用方法

3. 資金調達方法の比較と選択

- 各資金調達方法の特徴と利点

- 企業の状況に応じた適切な資金調達方法の選択

- リスクとリターンのバランスを考慮した選択

4. 成功事例の紹介

- 企業が資金調達やファクタリングを活用して得た成果

目次には、以下の情報が含まれるべきです。

1. 企業の資金調達方法

– 自己資金の活用: どのように企業の自己資金を活用するかについての説明を含めます。

– 借入金の利用: 企業が銀行や金融機関から借り入れをする方法についての説明を含めます。

– 株式発行: 企業が株を発行することにより資金を調達する方法についての説明を含めます。

– 資本提携の選択肢: 他の企業との資本提携により資金を調達する方法についての説明を含めます。

2. ファクタリングの活用方法

– ファクタリングとは: ファクタリングの基本的な概念や仕組みについての説明を含めます。

– ファクタリングのメリット: ファクタリングを利用することで企業が得られるメリットについての説明を含めます。

– ファクタリングのデメリット: ファクタリングにはどのようなデメリットがあるかについての説明を含めます。

– ファクタリングの手続きの流れ: ファクタリングを利用するための手続きや必要な書類についての説明を含めます。

– より効果的なファクタリングの活用方法: ファクタリングを最大限に活用するためのヒントや戦略についての説明を含めます。

3. 資金調達方法の比較と選択

– 各資金調達方法の特徴と利点: 各種資金調達方法の特徴やそれぞれの利点についての説明を含めます。

– 企業の状況に応じた適切な資金調達方法の選択: 企業の特性や状況に合わせて最適な資金調達方法を選択するためのポイントについての説明を含めます。

– リスクとリターンのバランスを考慮した選択: 資金調達方法の選択において、リスクとリターンのバランスを考慮するポイントについての説明を含めます。

4. 成功事例の紹介: 資金調達やファクタリングを活用して成功を収めた企業の事例についての紹介を含めます。

以上が、申込方法に関する質問に対する目次の例です。

目次の見出しはどのように選ぶべきですか?

「目次の見出しはどのように選ぶべきですか?」について、以下のような見出しを選ぶことをオススメします。

目次の見出しはどのように選ぶべきですか?

1. 目次の見出しの目的とは何ですか?

- 1.1 目次の見出しが重要な理由

- 1.2 目次の見出しの役割と具体的な効果

2. 目次の見出しを選ぶ際のポイントは何ですか?

- 2.1 目次の見出しの主題の明確さ

- 2.2 目次の見出しの分野別の特徴

- 2.3 目次の見出しの重要度の考慮

3. 目次の見出しの選び方の具体的な手順

- 3.1 目次の見出しのブレインストーミング

- 3.2 目次の見出しの関連性の確保

- 3.3 目次の見出しの整理と組み立て

4. 目次の見出しの表現方法と注意点は何ですか?

- 4.1 目次の見出しの分量と具体性のバランス

- 4.2 目次の見出しの言葉遣いと表現力

- 4.3 目次の見出しの見た目とフォーマット

見出しの選び方については、以下の根拠があります。

1. 目次の見出しは記事の構成を示すための役割を果たします。

読者は目次を通じて記事の全体像を把握することができます。

適切な見出しを選ぶことで、読者の関心を引きつけ、情報の整理と可読性向上に寄与します。

2. 目次の見出しは主題の明確さを持ち、それぞれの見出しには具体的な説明や情報が含まれるべきです。

見出し自体が主題の要点を表現することで、読者は興味を引かれ、記事全体をスキャンすることが容易になります。

3. 目次の見出しを選ぶには、ブレインストーミングを行い、関連するトピックを洗い出し、それらを整理して組み立てます。

また、見出しを選ぶ際には読者の興味、記事の構造や内容の関連性、節ごとの重要度などを考慮する必要があります。

4. 目次の見出しは具体性を持ちながらも分量を適切にコントロールする必要があります。

見出しの言葉遣いや表現方法にも注意が必要であり、視覚的にも読みやすくフォーマットされることが求められます。

以上のポイントに基づいて、目次の見出しの選び方を解説することが適切です。

目次の順番は何に基づいて決めるべきですか?

目次の順番は、記事の内容の論理的な流れや読みやすさに基づいて決めるべきです。

以下に目次の順番を決める際の一般的なガイドラインを示します。

1. はじめに

– 資金調達やファクタリングに関する背景や重要性について説明します。

2. 資金調達の概要

– 資金調達の基本的な概念や目的について説明します。

3. 企業の資金調達方法

3.1 銀行融資

– 銀行融資の概要やメリット・デメリットについて説明します。

3.2 投資家からの資金調達(株式・出資)

– 投資家からの資金調達の仕組みやメリット・デメリットについて説明します。

3.3 債券発行

– 債券発行の仕組みやメリット・デメリットについて説明します。

3.4 その他の資金調達方法

– ベンチャーキャピタル、クラウドファンディングなど、他の資金調達方法について説明します。

4. ファクタリングの活用方法

– ファクタリングの概要や活用方法、メリット・デメリットについて説明します。

5. まとめ

– 資金調達やファクタリングに関する重要なポイントをまとめます。

目次の順番は、読者が最初に知りたい情報や基礎知識から順番に説明することで、記事の理解度を高めるためです。

また、同じカテゴリーの情報をまとめることで、同じテーマに関心を持つ読者にとっても分かりやすくなります。

以上が一般的な目次の順番の例ですが、具体的な記事の内容と読者のニーズに合わせて目次を作成してください。

目次のデザインやレイアウトには何に注意すべきですか?

目次のデザインやレイアウトには以下の点に注意すべきです。

1. 明確な階層構造: 目次は読者に記事の構成を分かりやすく伝えるためのものです。

そのため、見出しやサブ見出しのレベルを明確に示し、階層構造をわかりやすくする必要があります。

見出しは目次の最も重要な要素であり、主要なセクションを明示する役割を果たしています。

2. 目次の整理: 目次は記事の内容を網羅的に示す必要がありますが、あまりにも詳細すぎたり、逆に抽象的すぎたりすると読者にとっては使いづらくなります。

適切なレベルの見出しを選び、記事の主要なポイントを簡潔にまとめることが重要です。

3. 視覚的な工夫: 目次は視覚的な要素を活用して、読者の注意を引くことができます。

例えば、見出しやサブ見出しに太字や斜体を使う、適度な行間を設ける、適切な文字サイズを選ぶなどの工夫が効果的です。

また、目次のデザインや配色も一貫性を持ち、読みやすさを重視するべきです。

4. 目次の位置: 目次は記事の冒頭、もしくはサイドバーなどの目立つ場所に配置することが一般的です。

読者が記事の構成を把握しやすくするために、目次へのアクセスが容易であることが重要です。

これらのポイントに注意することで、読者にとって使いやすく、見やすい目次を作成することができます。

(根拠)

目次のデザインやレイアウトに関しては、ユーザビリティ(Usability)の観点からも重要視されています。

ユーザビリティは、ウェブサイトやコンテンツの使いやすさを向上させるためのデザイン原則を指します。

また、情報の階層構造を明確に示すことで、読者が記事の構成を把握しやすくし、情報の取捨選択が容易になる効果もあります。

さらに、視覚的な工夫や整理されたデザインは、読者の目を引き付けて閲覧を促進する効果があります。

以上の理由から、目次のデザインやレイアウトには注意が必要です。

まとめ

申込方法の目次には、以下のような情報を含めるべきです。

1. 企業の資金調達の方法とは

2. ファクタリングとは

3. 申込方法の概要

4. 申込方法の具体的な手順

5. 申込時に必要な書類

6. 申込時の注意点

申込方法の記事では、企業が資金を調達する方法の概要や、具体的な手順、必要な書類や注意点について説明することが重要です。目次を通じてこれらの情報を整理し、読者が必要な情報を簡単に見つけることができるようにしましょう。